Seit dem 1. Januar 2025 gilt in Deutschland eine reformierte Grundsteuer – eine weitreichende Änderung mit Folgen für Millionen Immobilieneigentümer:innen und Mieter:innen. Die Reform hat nicht nur versteckte Daten ins Rampenlicht gerückt, sondern auch vielfach starke Mehrbelastungen ausgelöst. Was genau dahinter steckt und was du wissen solltest – hier im Überblick!

1. Warum die Reform?

2018 erklärte das Bundesverfassungsgericht die bisherige Berechnung der Grundsteuer für verfassungswidrig. Grund: Die Einheitswerte, auf die sich die Steuer stützte, waren völlig veraltet und verstießen gegen das Gleichbehandlungsgebot.

Als Reaktion verabschiedete der Gesetzgeber 2019 das Grundsteuer-Reformgesetz, das neue Bewertungsgrundlagen einführte – und die Basis für die seit Januar 2025 geltende Reform bildet.

2. Was ist neu? Bewertungsverfahren und Modelle

-

Bewertungsgrundlage: Statt Einheitswert spricht man jetzt vom Grundsteuerwert. In manchen Bundesländern werden stattdessen Äquivalenzbeträge verwendet.

-

Landesmodelle: Die Bundesländer dürfen – dank Länderöffnungsklausel – eigene Modelle wählen: Das können Flächen-, Bodenwert- oder wertabhängige Modelle sein.

-

Drei Steuerarten: Die Reform behält die Grundsteuer A (landwirtschaftlich), B (bebaute/unbebaute Grundstücke) bei – und führt neu die Grundsteuer C für baureife, aber unbebaute Grundstücke ein.

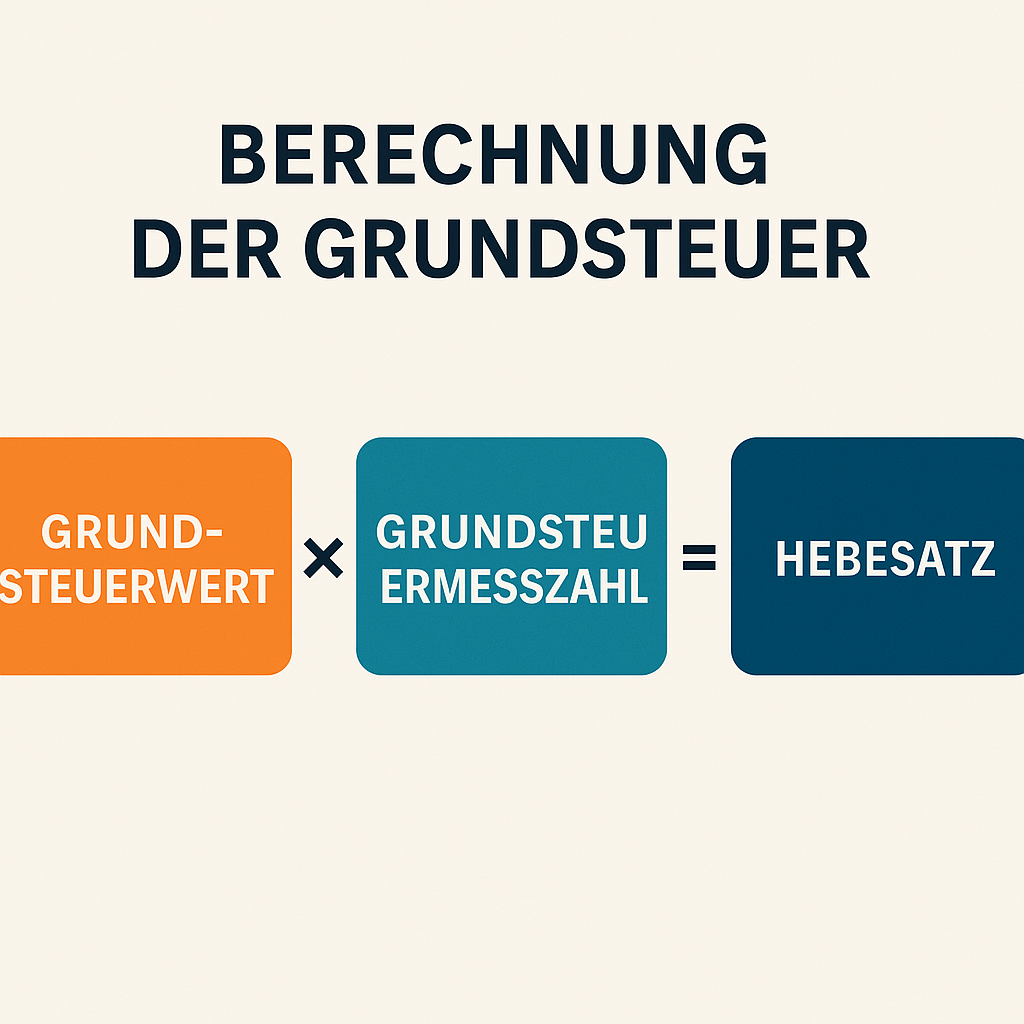

3. So wird die neue Grundsteuer berechnet

Bewertung basiert auf drei Faktoren:

-

Grundsteuerwert (oder Äquivalenzbetrag)

-

Grundsteuermesszahl, z. B.:

-

0,34 ‰ für unbebaute Flächen

-

0,31 ‰ für Ein- & Zweifamilienhäuser, Mietwohngrundstücke

-

0,55 ‰ für Landwirtschaft

-

-

Hebesatz der Gemeinde – wird von jeder Kommune individuell festgelegt.

Beispiel Berlin: Messzahl 0,31 ‰, Hebesatz sinkt auf 470 %. Eine Immobilie mit Grundsteuerwert von 200.000 EUR führt zu:

200.000 × 0,00031 × 4,7 ≈ 291 EUR jährlich.

4. Wer zahlt – mehr oder weniger?

-

Die Zielsetzung war aufkommensneutral – also keine zusätzlichen Gesamtsteuereinnahmen der Kommunen.

-

Tatsächlich führen höhere Hebesätze vielerorts zu deutlich höheren Belastungen.

-

Beispiele zeigen teils massive Steigerungen – von wenigen hundert auf über tausend Euro im Jahr.

-

Manche Länder reagieren: Berlin senkte den Hebesatz drastisch von 810 % auf 470 %.

-

In Hamburg zeigt sich ein gemischtes Bild: Rund 30 % zahlen künftig über 50 % mehr, knapp 50 % zahlen weniger, der Rest bleibt in etwa gleich. Die neue Grundsteuer C soll zusätzliche Einnahmen bringen.

5. Was tun? Tipps für Eigentümer:innen

-

Bescheide genau prüfen – viele sind fehlerhaft oder unklar; Einspruch kann sich lohnen.

-

Bei extrem hohen Belastungen sind Härtefallanträge möglich.

-

Tipp: erkundige dich bei deiner Gemeinde, welchen Hebesatz sie wählt – Hebesätze werden meist im Amtsblatt veröffentlicht.

6. Fazit auf einen Blick

-

Reform notwendig: verfassungswidrige Einheitswerte wurden durch moderne Verfahren ersetzt.

-

Bewertungsgrundlage: Grundsteuerwert oder Äquivalenzbeträge, kombiniert mit Messzahl und Hebesatz.

-

Auswirkungen: Je nach Lage und Kommune unterschiedlich – manche entlastet, viele aber deutlich belastet.

-

Wichtig: Bescheide prüfen, ggf. Einspruch einlegen, lokale Entwicklungen im Blick behalten.